Part2「相続税の計算の仕方について」

Part2「相続税の計算の仕方について」

では、Part2「相続税の計算の仕方について」を見ていきましょう。

■質問:相続税の計算ってどうやって計算するんですか?

■答え:相続税の計算をするにあたって、まずは生命保険金の控除や土地と家屋の評価の方法を先に知っておきましょう。

■質問:生命保険金の控除額っていくらですか?

■答え:500万円 × 法定相続人の数で計算できます。

例:法定相続人が2人のときは1000万円まで税金がかかりません。

生命保険金が1200万円で、相続人が受取人であった場合、1200万円のうち1000万円部分は控除となるため、差額の200万円が相続税計算の対象となります。相続人以外の人が保険金を受け取った場合には、非課税の適用がないので注意が必要です。

■質問:土地はどうやって評価するんですか?

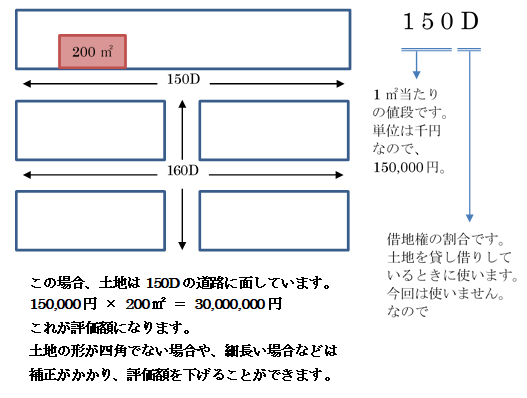

■答え:土地の評価は、国税庁から毎年7月に発表される路線価図及び倍率表を基に評価をします。路線価のある地域は路線価図を使用しますが、路線価のない地域については、倍率表というものがありますので、そちらを使って評価をしていきます。

土地がご自宅である場合の簡易的な評価は下記のようになります。

・路線価を使用する場合

路線価 × 土地の面積 = 土地の評価額

・倍率を使用する場合

固定資産税評価額 × 倍率 = 土地の評価額

■答え:固定資産税の評価額を使います。

毎年1月1日時点で住宅やマンションなどの不動産を所有している人に、

4~6月頃に届く固定資産税の課税明細書に記載の評価額です。

■質問:では改めて、相続税の計算ってどうやって計算するんですか?

■答え:Part1のフローチャートを参考に、順を追って確認していきましょう。

1. 法定相続人の数を調べ、基礎控除額を計算します。

2. 亡くなった人の純資産価額がいくらかを計算します。

3. 生命保険金の非課税金額と小規模宅地等の特例による金額を計算します。

4. 2.で求めた額から3.で求めた額を控除して課税対象額が求まります。

5. 課税対象額から1.で求めた額を控除します。

プラスの額になったときには、相続税が発生します。

マイナスの額になったときには、相続税はかかりません。

相続税を払う必要があるのか、払う必要はないのか、上記の手順を追うことで調べることが出来ます。

■質問:課税対象額から基礎控除額を控除した金額が7,000万円になりました。

相続人は、配偶者と子ども2人です。相続税はいくらになりますか?

■答え:配偶者:課税対象額 × 1/2 = A

子ども:課税対象額 × 1/4 = B

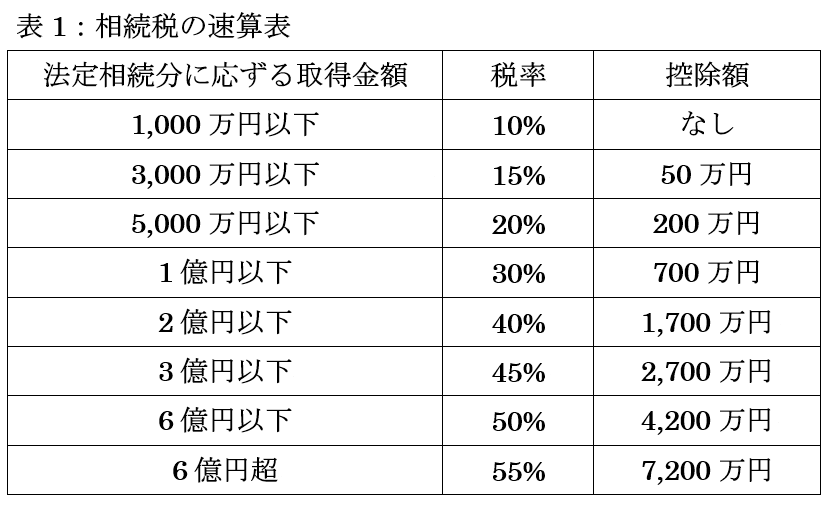

AとBを下記の速算表に当てはめて見てください。

配偶者:7,000万円 × 1/2 = 3,500万円 …A

子ども:7,000万円 × 1/4 = 1,750万円 …B

Aは5,000万円以下に該当するため、税率は20%、控除額は200万円です。

3,500万円 × 20% - 200万円 = 500万円

Bは3,000万円以下に該当するため、税率は15%、控除額は50万円です。

1,750万円 × 15% - 50万円 = 212.5万円

子どもは2人なので、

212.5万円 × 2人 = 425万円

配偶者と子ども2人を合わせて、

500万円 + 425万円 = 925万円

925万円が納めるべき相続税額と計算できます。

このとき、配偶者はPart1で学んだ通り、配偶者の税額の軽減により

1億6000万円までは相続税が控除されます。

・配偶者が財産を100%取得した場合

配偶者の税額軽減により納めるべき相続税は発生しません。

・配偶者が財産を50%、子ども2人が50%取得した場合

配偶者は、配偶者の税額軽減により納税は発生しません。

子ども2人については、925万円 × 1/2 = 462.5万円の納税が必要になります。

・子ども2人が財産を100%取得した場合

このときは、上記の925万円全額の納税が必要になります。

Part2 「相続税の計算の仕方について」 は、ここまでです。

次は、Part3「小規模宅地等について」です。

以上

SHARE

シェアする

[addtoany] シェアする